来源:Coinbase;编译:AIMan@金色财经

截至4月中旬,加密货币总市值(不包括BTC)已从2024年12月的1.6万亿美元高点大幅下跌41%至9500亿美元,而VC投资较2021-2022年水平下降了50%-60%。

短期内需对风险保持防御性立场,但预计加密货币价格可能在2025年第二季度中后期触底,并为第三季度的反弹奠定基础。

由于全球宏观环境不确定性加剧,包括加征关税及潜在升级的风险,加密市场可能正面临新一轮“寒冬”。目前,加密货币总市值(不包括比特币)为9500亿美元,较2024年12月的高点1.6万亿美元下跌41%,较去年同期下跌17%。这一数字甚至低于2021年8月至2022年4月期间的市值水平。

同时,2025年第一季度的加密领域VC投资虽较上一季度有所回升,但仍比2021-2022年周期的峰值水平下降了50%-60%。这显著限制了新资本流入生态系统,尤其是在山寨币领域。宏观环境的不确定性导致传统风险资产持续承压,财政紧缩与关税政策进一步抑制了投资者决策。即使监管环境带来一定利好,加密市场的复苏之路依然充满挑战。

这些因素相互作用,为数字资产描绘出一个艰难的周期性前景。短期内(或许在未来4-6周内)仍需保持谨慎。然而,我们预计市场情绪最终将迅速恢复,对2025年下半年持乐观态度。

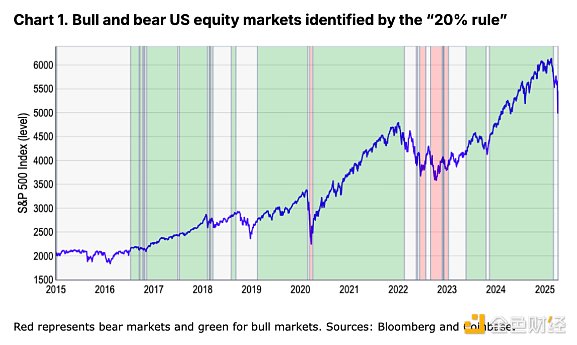

定义股市牛市和熊市的常用指标是股价分别从近期低点或高点下跌20%或以上。尽管这一标准适用于传统市场,但在加密货币市场中,由于其波动性较大,往往难以准确反映趋势变化。例如,比特币可以在一周内下跌20%,但仍处于长期上升趋势中。

此外,加密货币全天候交易的特点使其能更快反映全球事件的风险情绪。例如,在2022年1月至11月美联储加息周期期间,美国股市(以标普500指数为代表)下跌22%,而比特币同期跌幅达76%,几乎为股市跌幅的3.5倍。

关于20%的传统指标并非普遍适用,更多依赖于直觉和经验判断。正如最高法院大法官Potter Stewart所言,“我一看到就知道”。识别市场趋势通常需要结合多种信号,而非单一公式。

为了更系统化分析,我们考察了标普500指数过去十年的滚动收盘价窗口。数据显示,美国股市在过去十年经历了约四次牛市和两次熊市。然而,这一指标忽略了部分显著的10%-20%下跌区间,例如2015年末的中国股市动荡和2018年的全球贸易担忧。

我们认为,熊市不仅仅是百分比下跌,而是市场结构的根本性转变,表现为基本面恶化和流动性萎缩。

为捕捉价格变动与投资者心理的微妙关系,我们建议使用风险调整后表现和200日移动平均线(200DMA)作为更有效的指标。例如,在2021年11月至2022年11月期间,比特币下跌1.4个标准差,相当于标普500指数同期下跌1.3个标准差。

相比之下,200DMA提供了更稳健的趋势识别框架,能够平滑短期噪音并清晰展现市场动量:

牛市特征为价格持续在200DMA上方交易并保持上涨势头。

熊市特征为价格持续低于200DMA并伴随下行势头。

当前,比特币200DMA模型显示,其自3月下旬以来进入熊市周期。与此同时,COIN50指数(涵盖市值前50代币)自2月底起整体处于熊市区间。这一趋势与加密货币总市值(不包括BTC)从2024年12月高点下跌41%至9500亿美元的情况一致。

综上所述,BTC和COIN50指数近期均跌破各自的200日均线,预示着整体市场可能呈现长期看跌趋势。加密货币总市值的下跌及VC投资减少,进一步表明市场可能进入寒冬。

因此,现阶段应采取防御性立场,但我们仍预计加密货币价格将在2025年第二季度中后期触底,并为第三季度的反弹奠定基础。当前宏观环境挑战重重,需更加谨慎应对。